การแนะนำ

การซื้อบ้านน่าจะเป็นความมุ่งมั่นทางการเงินที่ใหญ่ที่สุดที่คุณเคยทำก่อนที่จะตกหลุมรักคอนโดโคโลเนียลหรือสมัยใหม่ที่มีเสน่ห์มันเป็นสิ่งสำคัญที่จะตอบคำถามพื้นฐานหนึ่งข้อ: "ฉันสามารถซื้อบ้านได้เท่าไหร่"การทำความเข้าใจขอบเขตทางการเงินของคุณไม่ได้เป็นเพียงแค่ความรอบคอบเท่านั้น-มันเป็นสิ่งสำคัญสำหรับสุขภาพทางการเงินระยะยาวของคุณ

ตลาดที่อยู่อาศัยของวันนี้ต้องการผู้ซื้อที่มีความชำนาญซึ่งรู้ตัวเลขของพวกเขาก่อนที่จะทำข้อเสนอนั่นคือสิ่งที่เครื่องคิดเลขจำนองและตารางการตัดจำหน่ายกลายเป็นเครื่องมือที่มีค่าในอาร์เซนอลที่ซื้อบ้านของคุณเครื่องมือทางการเงินเหล่านี้ช่วยเปลี่ยนคณิตศาสตร์จำนองที่ซับซ้อนให้เป็นข้อมูลเชิงลึกที่ชัดเจนและดำเนินการได้เกี่ยวกับสิ่งที่คุณสามารถจ่ายได้จริง

ในคู่มือที่ครอบคลุมนี้เราจะนำคุณผ่าน:

- วิธีกำหนดงบประมาณการซื้อบ้านของคุณ

- ทำความเข้าใจเครื่องคำนวณการชำระเงินจำนอง

- การถอดรหัสตารางการตัดจำหน่ายและสูตร

- กลยุทธ์ในการเพิ่มประสิทธิภาพการจำนองของคุณและประหยัดหลายพัน

- ตัวอย่างที่เป็นประโยชน์เพื่อแสดงให้เห็นถึงสถานการณ์จริง

ไม่ว่าคุณจะเป็นผู้ซื้อบ้านเป็นครั้งแรกหรือกำลังมองหาการอัพเกรดเป็นบ้านในฝันของคุณคู่มือนี้จะช่วยให้คุณมีความรู้ในการตัดสินใจอย่างมั่นใจเกี่ยวกับการลงทุนที่สำคัญที่สุดแห่งหนึ่งของชีวิต

การกำหนดงบประมาณการซื้อบ้านของคุณ

กฎ 28/36: จุดเริ่มต้น

ผู้เชี่ยวชาญทางการเงินมักจะแนะนำกฎ 28/36 เป็นพื้นฐานสำหรับความสามารถในการจำนอง: ความสามารถในการจำนอง:

- การชำระเงินจำนองรายเดือนของคุณไม่ควรเกิน 28% ของรายได้รวมต่อเดือนของคุณ

- การชำระหนี้ทั้งหมดของคุณ (รวมถึงการจำนองของคุณ) ไม่ควรเกิน 36% ของรายได้รวมต่อเดือนของคุณ

ตัวอย่างเช่นหากครัวเรือนของคุณมีรายได้ $ 100,000 ต่อปี ($ 8,333 ต่อเดือน):

- การชำระเงินจำนองสูงสุด: $ 8,333 × 28% = $ 2,333

- การชำระหนี้ทั้งหมดสูงสุด: $ 8,333 × 36% = $ 3,000

ในขณะที่กฎนี้มีกรอบการทำงานที่เป็นประโยชน์ระดับความสะดวกสบายส่วนบุคคลของคุณด้วยหนี้และเป้าหมายทางการเงินอาจแนะนำวิธีการอนุรักษ์นิยมมากขึ้น

นอกเหนือจากการชำระเงินจำนอง

ความผิดพลาดทั่วไปที่เกิดขึ้นครั้งแรกผู้ซื้อบ้านคือการมุ่งเน้นไปที่การชำระเงินจำนองเท่านั้นอย่างไรก็ตามการเป็นเจ้าของบ้านมาพร้อมกับค่าใช้จ่ายเพิ่มเติมที่ต้องคำนึงถึงงบประมาณของคุณ:

- ภาษีอสังหาริมทรัพย์: โดยทั่วไป 1-2% ของมูลค่าบ้านของคุณทุกปี

- ประกันเจ้าของบ้าน: โดยปกติ $ 800-$ 1,500 ต่อปี

- ประกันภัยจำนองส่วนตัว (PMI): จำเป็นหากการชำระเงินดาวน์ของคุณน้อยกว่า 20%

- ค่าธรรมเนียม HOA: สามารถอยู่ในช่วง $ 100 ถึง $ 700+ ต่อเดือนในบางชุมชน

- ค่าบำรุงรักษา: งบประมาณ 1-3% ของมูลค่าบ้านของคุณต่อปี

- สาธารณูปโภค: มักจะสูงกว่าคุณสมบัติการเช่า

การเก็บค่าใช้จ่ายเหล่านี้ลงในการคำนวณของคุณให้ภาพที่แม่นยำยิ่งขึ้นของความสามารถในการจ่ายนี่คือเหตุผลที่เครื่องคิดเลขจำนองที่ครอบคลุมซึ่งรวมถึงภาษีและการประกันภัยมีค่ามาก - พวกเขาเปิดเผยค่าใช้จ่ายที่แท้จริงของการเป็นเจ้าของบ้าน

ทำความเข้าใจเครื่องคำนวณการชำระเงินจำนอง

เครื่องคิดเลขชำระเงินจำนองคืออะไร?

เครื่องคิดเลขชำระเงินจำนองเป็นเครื่องมือทางการเงินที่ช่วยให้คุณประเมินการชำระเงินจำนองรายเดือนตาม:

- ราคาซื้อบ้าน

- จำนวนเงินดาวน์

- ระยะเวลาสินเชื่อ (โดยปกติ 15 หรือ 30 ปี)

- อัตราดอกเบี้ย

- ภาษีทรัพย์สิน

- ค่าประกัน

เครื่องคิดเลขเหล่านี้ใช้สูตรตัดจำหน่ายมาตรฐานเพื่อกำหนดการชำระเงินรายเดือนของคุณและสามารถแสดงให้คุณเห็นว่าสถานการณ์ต่าง ๆ มีผลต่องบประมาณของคุณอย่างไร

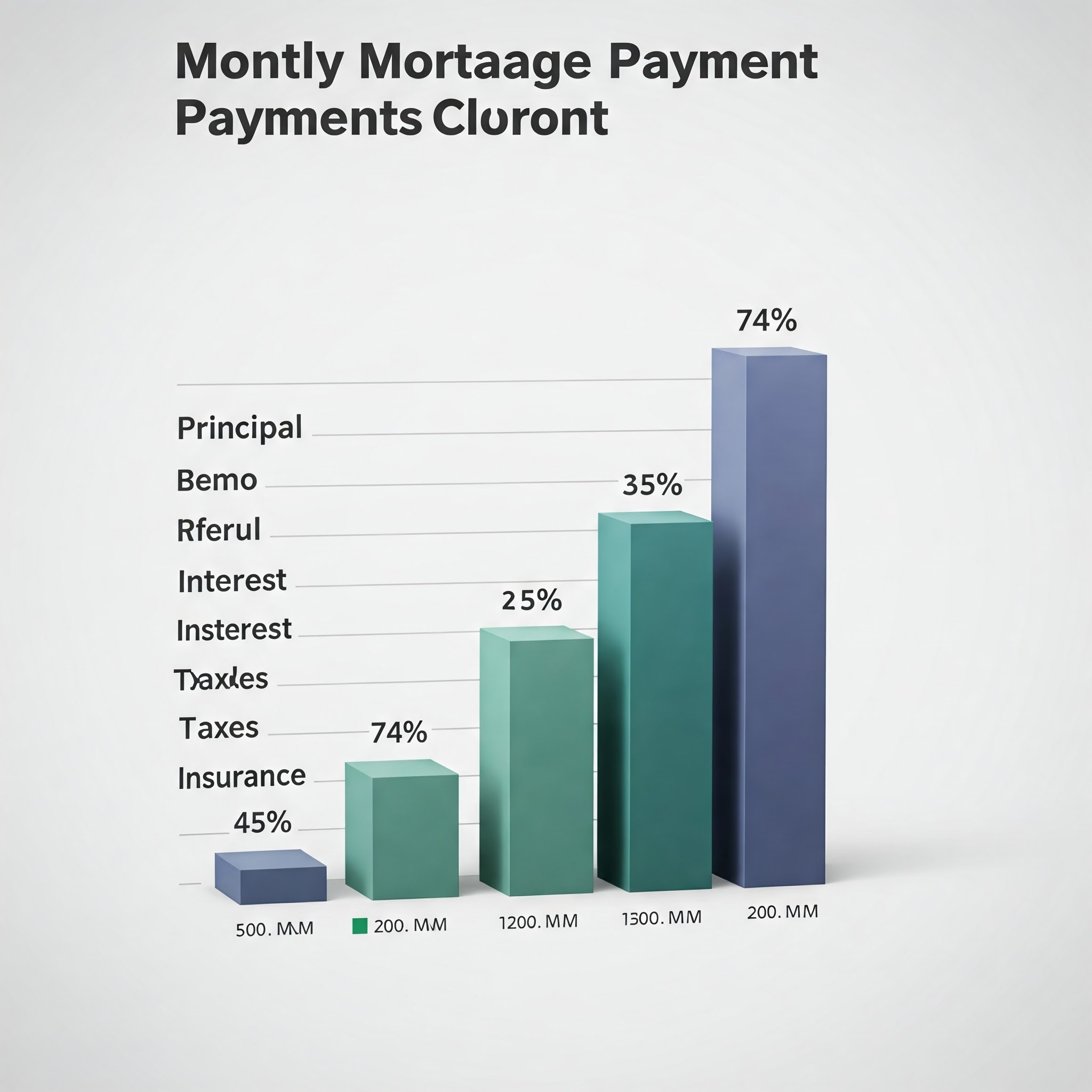

ส่วนประกอบของการชำระเงินจำนองรายเดือนของคุณ: การแบ่ง Piti

โดยทั่วไปแล้วการชำระเงินจำนองรายเดือนของคุณมักจะประกอบด้วยองค์ประกอบสี่ส่วนโดยทั่วไปจะย่อเป็น Piti:

- เงินต้น: ส่วนของการชำระเงินของคุณที่ลดยอดเงินกู้

- ดอกเบี้ย: ค่าใช้จ่ายในการกู้ยืมเงินคำนวณจากยอดคงเหลือของคุณ

- ภาษี: ภาษีทรัพย์สินที่เก็บรวบรวมรายเดือนและจัดขึ้นในสัญญา

- ประกันภัย: ประกันเจ้าของบ้าน (และ PMI ถ้ามี)

การทำความเข้าใจการแบ่งรายละเอียดการชำระเงินหลักกับดอกเบี้ยเป็นสิ่งสำคัญเนื่องจากในช่วงปีแรก ๆ ของการจำนองของคุณการชำระเงินส่วนใหญ่ของคุณจะไปสู่ดอกเบี้ยแทนที่จะลดยอดเงินต้นของคุณ

ปัจจัยต่าง ๆ มีผลต่อการชำระเงินของคุณอย่างไร

มาตรวจสอบว่าปัจจัยต่าง ๆ มีอิทธิพลต่อการชำระเงินรายเดือนของคุณอย่างไร:

ราคาซื้อและชำระเงินดาวน์

- ราคาซื้อที่สูงขึ้น = การชำระเงินรายเดือนที่สูงขึ้น

- การชำระเงินดาวน์มากขึ้น = การชำระเงินรายเดือนที่ต่ำกว่าและอาจไม่มี PMI

ระยะเวลายืม

- การจำนอง 15 ปี = การชำระเงินรายเดือนที่สูงขึ้น แต่ประหยัดดอกเบี้ยจำนวนมาก

- การจำนอง 30 ปี = การชำระเงินรายเดือนที่ต่ำกว่า แต่มีดอกเบี้ยมากขึ้นเมื่อเวลาผ่านไป

อัตราดอกเบี้ย

- แม้แต่อัตราความแตกต่าง 0.5% ของคุณก็สามารถเปลี่ยนการชำระเงินของคุณได้ด้วย $ 50-$ 100 ต่อเดือนสำหรับเงินกู้ทั่วไป

- สิ่งนี้แปลว่าดอกเบี้ยหลายหมื่นครั้งตลอดชีวิตของเงินกู้

ผลกระทบคะแนนเครดิต

คะแนนเครดิตของคุณมีผลโดยตรงต่ออัตราดอกเบี้ยของคุณพิจารณาตัวอย่างนี้สำหรับการจำนอง $ 300,000:

| คะแนนเครดิต | อัตราโดยประมาณ | การชำระเงินรายเดือน | ความสนใจตลอดชีวิต |

|---|

| 760+ | 6.0% | $ 1,799 | $ 347,640 |

| 700-759 | 6.25% | $ 1,847 | $ 364,920 |

| 650-699 | 6.75% | $ 1,946 | $ 400,560 |

อย่างที่คุณเห็นการปรับปรุงคะแนนเครดิตของคุณก่อนที่จะสมัครจำนองอาจส่งผลให้ประหยัดได้อย่างมาก

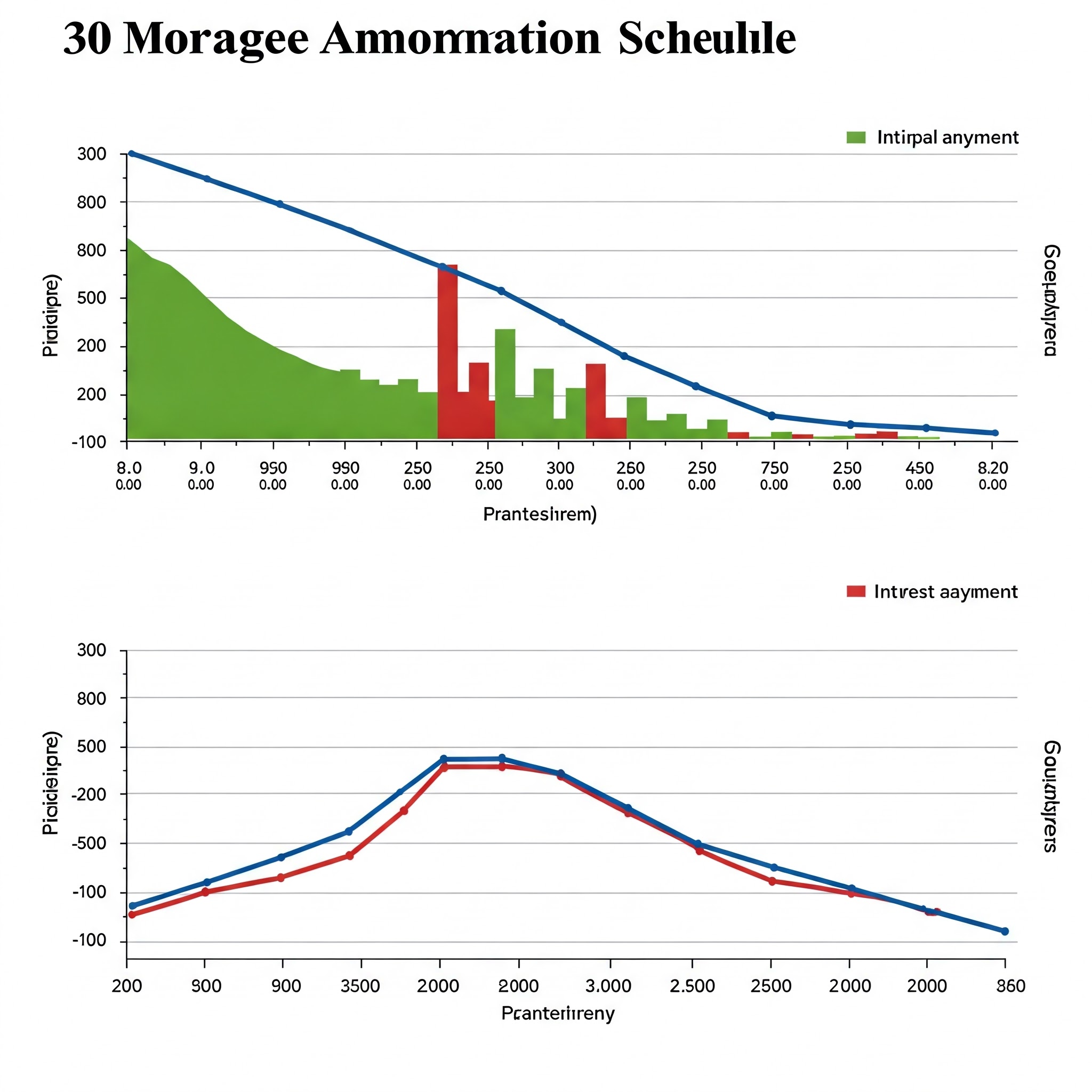

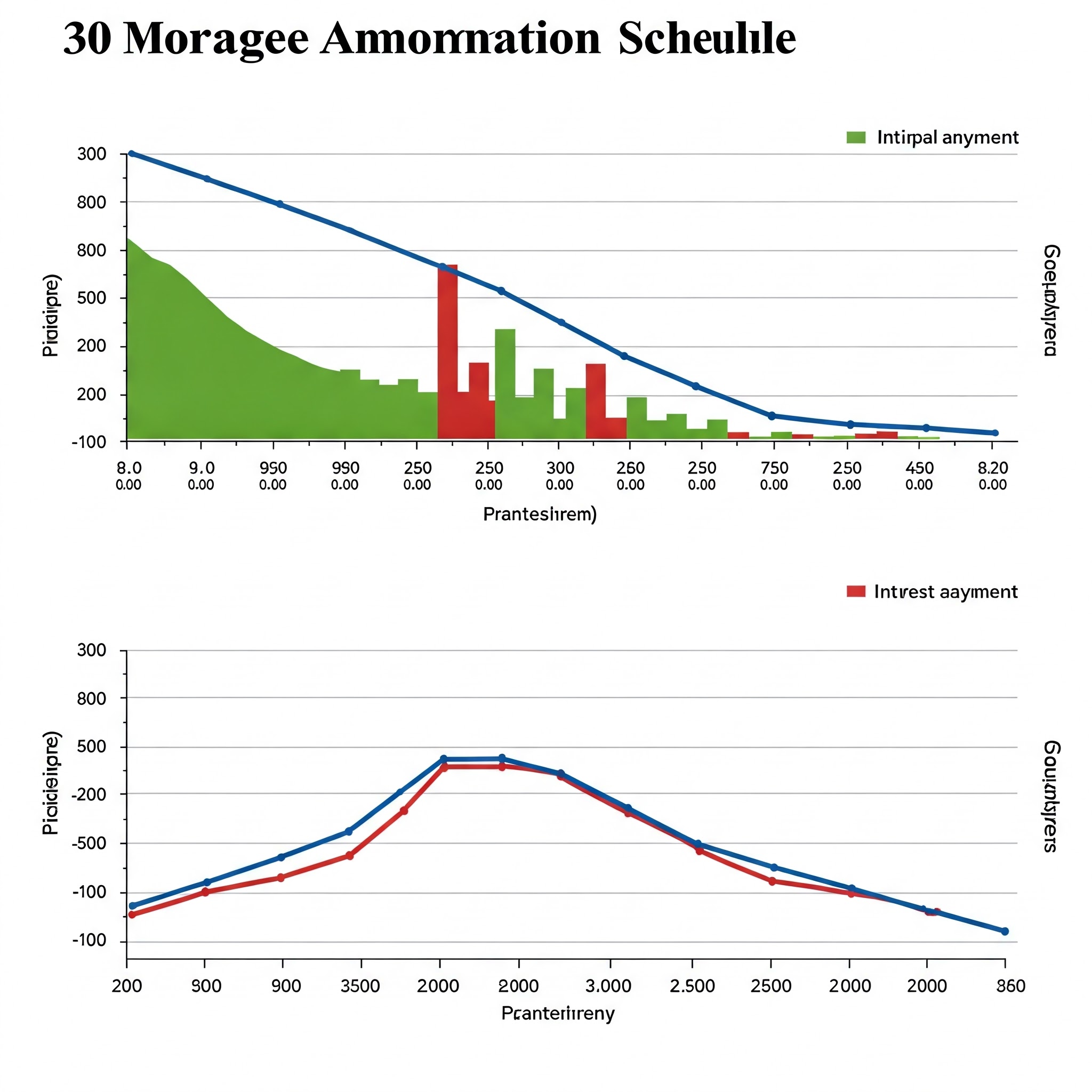

การถอดรหัสตารางการตัดจำหน่าย

ตารางการตัดจำหน่ายคืออะไร?

ตารางการตัดจำหน่ายเป็นตารางที่สมบูรณ์ที่แสดงการชำระเงินทุกครั้งตลอดชีวิตของเงินกู้ของคุณมันแบ่งการชำระเงินแต่ละครั้งลงใน:

- วันที่ชำระเงิน

- จำนวนเงินการชำระเงิน

- ส่วนใหญ่

- ส่วนดอกเบี้ย

- ยอดเงินกู้ที่เหลืออยู่

แผนภูมิค่าตัดจำหน่ายจำนองนี้ให้การแสดงภาพที่ชัดเจนว่ายอดเงินกู้ยืมของคุณลดลงเมื่อเวลาผ่านไปและวิธีการเปลี่ยนแปลงการแยกส่วนหลักและการเปลี่ยนแปลงของดอกเบี้ย

สูตรตัดจำหน่ายอธิบาย

ในขณะที่เครื่องคิดเลขจำนองจัดการคณิตศาสตร์โดยอัตโนมัติการทำความเข้าใจสูตรการตัดจำหน่ายพื้นฐานช่วยให้คุณเข้าใจอย่างลึกซึ้งยิ่งขึ้นเกี่ยวกับเงินกู้ของคุณ:

m = p × [r (1+r)^n] ÷ [(1+r)^n-1]

ที่ไหน:

- M = การชำระเงินรายเดือน

- P = เงินต้น (จำนวนเงินกู้)

- r = อัตราดอกเบี้ยรายเดือน (อัตรารายปีหารด้วย 12)

- n = จำนวนการชำระเงินทั้งหมด (ระยะเวลาเงินกู้ในปี× 12)

ตัวอย่างเช่นด้วยเงินกู้ $ 300,000 ที่ 6% เป็นเวลา 30 ปี:

- p = $ 300,000

- r = 0.06 ÷ 12 = 0.005

- n = 30 × 12 = 360

ใช้สูตรตัดจำหน่าย:

M = $ 300,000 × [0.005 (1+0.005)^360] ÷ [(1+0.005)^360-1]

M = $ 1,799

วิธีอ่านตารางการตัดจำหน่าย

ลองดูตัวอย่างตารางการตัดจำหน่ายสำหรับการจำนอง $ 300,000, 30 ปีที่ 6%:

| การชำระเงิน # | การชำระเงิน | อาจารย์ใหญ่ | ความสนใจ | ยอดคงเหลือที่เหลืออยู่ |

|---|

| 1 | $ 1,799 | $ 299 | $ 1,500 | $ 299,701 |

| 2 | $ 1,799 | $ 300 | $ 1,499 | $ 299,401 |

| 12 | $ 1,799 | $ 317 | $ 1,482 | $ 296,526 |

| 60 | $ 1,799 | $ 403 | $ 1,396 | $ 279,195 |

| 120 | $ 1,799 | $ 544 | $ 1,255 | $ 251,099 |

| 180 | $ 1,799 | $ 734 | $ 1,065 | $ 213,111 |

| 240 | $ 1,799 | $ 991 | $ 808 | $ 161,893 |

| 300 | $ 1,799 | $ 1,337 | $ 462 | $ 92,124 |

| 359 | $ 1,799 | $ 1,790 | $ 9 | $ 1,790 |

| 360 | $ 1,799 | $ 1,790 | $ 9 | $ 0 |

ดูตัวอย่างนี้แจ้งให้ทราบ:

- ในช่วงต้นเงินกู้การชำระเงินส่วนใหญ่ของคุณไปที่ดอกเบี้ย

- ส่วนหลักจะเพิ่มขึ้นเรื่อย ๆ ในแต่ละเดือน

- ยอดเงินกู้ลดลงอย่างช้าๆในตอนแรกจากนั้นเร็วขึ้น

- การชำระเงินครั้งสุดท้ายอาจแตกต่างกันเล็กน้อยเนื่องจากการปัดเศษ

การทำความเข้าใจแผนภูมิค่าตัดจำหน่ายจำนองของคุณช่วยให้คุณเห็นว่าทำไมการชำระเงินเพิ่มเติมในช่วงต้นของระยะเวลาเงินกู้ของคุณอาจส่งผลกระทบอย่างมากต่อดอกเบี้ยรวมที่จ่ายไป

กลยุทธ์ในการเพิ่มประสิทธิภาพการจำนองของคุณ

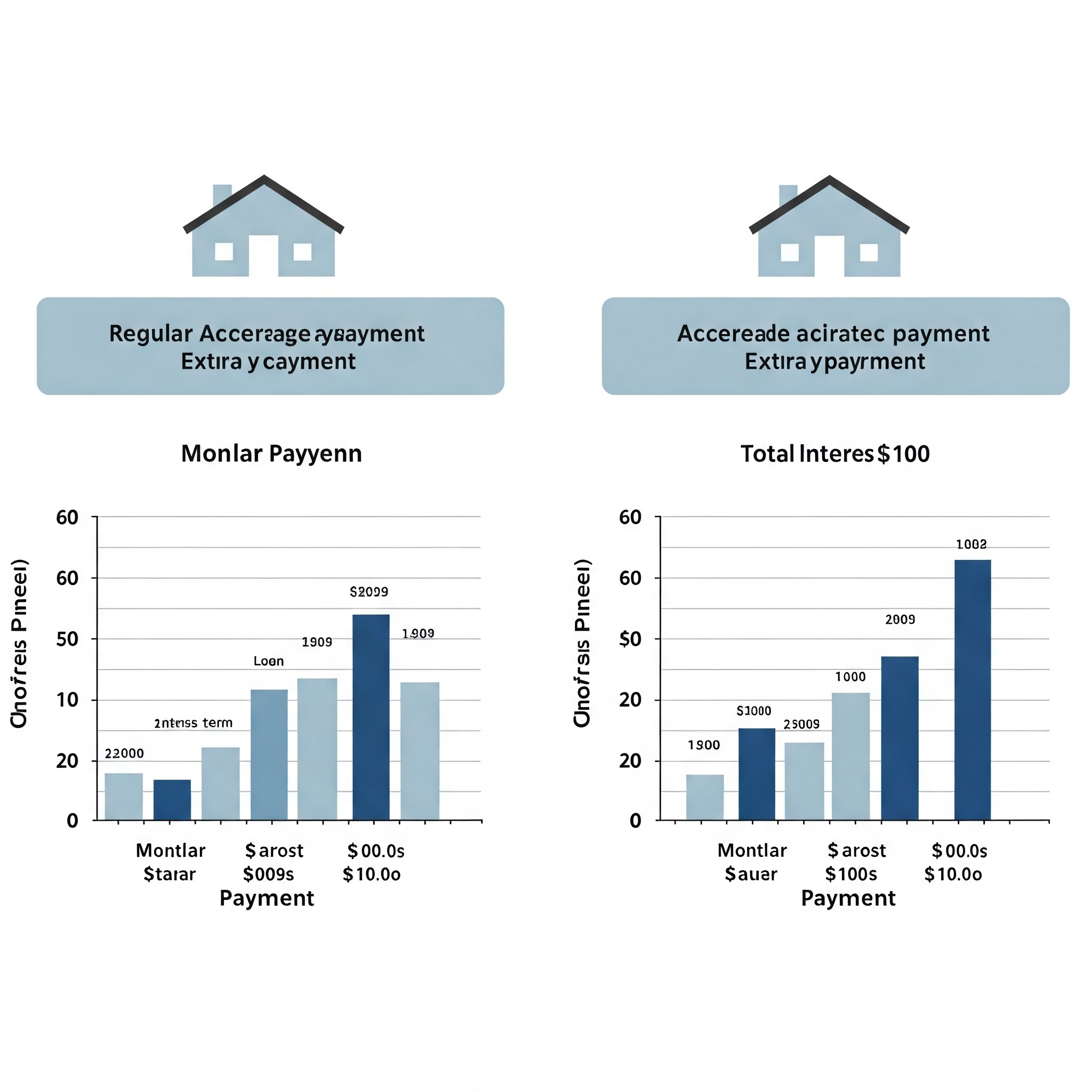

ชำระเงินเพิ่มเติม: การเปลี่ยนแปลงเล็กน้อยผลกระทบใหญ่

การใช้เครื่องคิดเลขการชำระเงินเพิ่มเติมเผยให้เห็นว่าการชำระเงินเพิ่มเติมเล็กน้อยสามารถให้การออมที่สำคัญได้อย่างไร:

สำหรับการจำนอง $ 300,000, 30 ปีที่ 6%:

- แผนการชำระเงินปกติ: $ 1,799 ต่อเดือนเป็นเวลา 30 ปี = $ 647,640 การชำระเงินทั้งหมด

- ด้วย $ 100 พิเศษต่อเดือน: เงินกู้จ่ายใน 27 ปี = $ 585,530 การชำระเงินทั้งหมด

- เงินออม: $ 62,110 และ 3 ปีของการชำระเงิน

เครื่องคิดเลขประหยัดดอกเบี้ยแสดงให้เห็นว่าการกำกับเพียง $ 100 ต่อเดือนไปยังเงินต้นของคุณสามารถประหยัดได้หลายหมื่นตลอดชีวิตเงินกู้ของคุณ

กลยุทธ์การชำระเงินทุกสองสัปดาห์

มากกว่าการชำระเงินรายเดือน 12 ครั้งต่อปีการชำระเงินครึ่งหนึ่งทุกสองสัปดาห์ส่งผลให้ 26 การชำระเงินครึ่ง-เทียบเท่ากับการชำระเงินเต็มจำนวน 13 ครั้งต่อปี:

- วิธีการชำระเงินรายเดือน: $ 1,799 × 12 = $ 21,588 ต่อปี

- วิธีการทุกสองสัปดาห์: $ 899.50 × 26 = $ 23,387 ต่อปี

การเปลี่ยนแปลงอย่างง่ายนี้เพิ่มการชำระเงินพิเศษหนึ่งครั้งในแต่ละปีซึ่งอาจโกนหนวด 4-5 ปีจากการจำนองของคุณและประหยัดดอกเบี้ยนับพัน

การพิจารณารีไฟแนนซ์

เมื่ออัตราดอกเบี้ยลดลงอย่างมีนัยสำคัญการรีไฟแนนซ์การจำนองของคุณอาจสมเหตุสมผลการเปรียบเทียบระยะเวลาจำนองมีความสำคัญในการตัดสินใจนี้:

สำหรับเงินกู้ $ 300,000 กับ 25 ปีที่เหลือ:

- เงินกู้ปัจจุบัน: 6.5% ดอกเบี้ย = $ 2,005 ต่อเดือน

- เงินกู้รีไฟแนนซ์: ดอกเบี้ย 5.5% = $ 1,841 ต่อเดือน

- เงินออมรายเดือน: $ 164

- จุดคุ้มทุน: หากค่าใช้จ่ายปิดคือ $ 4,000 คุณจะชดใช้ค่าใช้จ่ายเหล่านี้ในเวลาประมาณ 24 เดือน

ใช้เครื่องคิดเลขจำนองอัตราคงที่เพื่อเปรียบเทียบสถานการณ์และพิจารณาว่าการรีไฟแนนซ์สอดคล้องกับแผนระยะยาวของคุณหรือไม่

เลือกการจำนองระหว่าง 15 ปีถึง 30 ปี

ระยะเวลาเงินกู้ส่งผลกระทบอย่างมากทั้งการชำระเงินรายเดือนและดอกเบี้ยรวมของคุณ:

สำหรับเงินกู้ $ 300,000 ที่ 6%:

- การจำนอง 30 ปี: $ 1,799 ต่อเดือน, $ 347,640 ดอกเบี้ยรวม

- การจำนอง 15 ปี: $ 2,532 ต่อเดือน, $ 155,760 ดอกเบี้ยรวม $ 155,760

- ความแตกต่าง: $ 733 การชำระเงินรายเดือนที่สูงขึ้น แต่ $ 191,880 ในดอกเบี้ยรวมน้อยลง

การเปรียบเทียบระยะเวลาการจำนองนี้แสดงให้เห็นว่าทำไมผู้ซื้อบ้านที่สามารถจ่ายเงินรายเดือนที่สูงขึ้นมักจะเลือกคำที่สั้นกว่า

ตัวอย่างที่เป็นประโยชน์: นำมารวมกัน

ตัวอย่างผู้ซื้อบ้านครั้งแรก

ซาร่าห์และไมเคิลมีรายได้รวม 120,000 ดอลลาร์ต่อปีใช้กฎ 28/36:

- การชำระเงินจำนองสูงสุดรายเดือน: $ 120,000 ÷ 12 × 28% = $ 2,800

- หนี้รายเดือนปัจจุบัน: $ 500 การชำระรถยนต์ + $ 300 สินเชื่อนักเรียน = $ 800

- หนี้รายเดือนรวมสูงสุด: $ 120,000 ÷ 12 × 36% = $ 3,600

- มีให้สำหรับที่อยู่อาศัย: $ 3,600 - $ 800 = $ 2,800

ด้วยการบันทึก $ 30,000 สำหรับการชำระเงินดาวน์อัตราดอกเบี้ย 6% และค่าใช้จ่ายเพิ่มเติมที่รวมอยู่ใน:

- ราคาบ้านราคาไม่แพงสูงสุด: ประมาณ $ 380,000

- เงินดาวน์: $ 30,000 (7.9%)

- จำนวนเงินกู้: $ 350,000

- การชำระเงินจำนองรายเดือน: $ 2,098

- ด้วยภาษีประกันภัยและ PMI: ประมาณ $ 2,750

สิ่งนี้อยู่ในงบประมาณของพวกเขา แต่ออกจากห้องเล็ก ๆ สำหรับค่าใช้จ่ายในการเป็นเจ้าของบ้านอื่น ๆ

สถานการณ์การอัพเกรดที่บ้าน

Johnsons ต้องการขายบ้านปัจจุบันของพวกเขา (การจำนองที่เหลืออยู่ $ 300,000) และซื้อที่ใหญ่กว่าพวกเขามีเงินทุน $ 150,000

ข้อพิจารณาของบ้านใหม่:

- ราคาซื้อ: $ 600,000

- เงินดาวน์: $ 150,000 (25%)

- จำนวนเงินกู้: $ 450,000

- อัตราดอกเบี้ย: 6%

- ระยะเวลาสินเชื่อ: 30 ปี

- การชำระเงินรายเดือน: $ 2,698

- ด้วยภาษีและการประกันภัย: ประมาณ $ 3,400

ด้วยการใช้เครื่องคิดเลขสินเชื่อบ้านพวกเขากำหนดว่าการชำระเงินนี้เหมาะกับงบประมาณของพวกเขา แต่จะชะลอการออมเพื่อการเกษียณอายุพวกเขาตัดสินใจที่จะ:

- ซื้อบ้าน $ 500,000 แทน

- วางลง 20% ($ 100,000)

- เก็บ $ 50,000 สำหรับการซ่อมแซมและการลงทุน

- ส่งผลให้มีการชำระเงิน Piti รายเดือน $ 2,878 ที่จัดการได้มากขึ้น

ตัวอย่างนี้แสดงให้เห็นว่าเครื่องคิดเลขจำนองช่วยผู้ซื้อบ้านทำการตัดสินใจที่สมดุลซึ่งพิจารณาทั้งวิถีชีวิตในปัจจุบันและเป้าหมายทางการเงินในอนาคต

กลยุทธ์การจ่ายเงินจำนองขั้นสูง

การชำระเงินก้อน

การสืบทอดโบนัสหรือการคืนภาษีสามารถชำระเงินต้นที่ยอดเยี่ยมได้:

สำหรับการจำนอง $ 300,000, 30 ปีที่ 6%, ห้าปีใน:

- การชำระเงินเพียงครั้งเดียว $ 20,000: ประหยัดดอกเบี้ย $ 62,400 และจ่ายเงินกู้ 3.5 ปีก่อน

- การชำระเงิน $ 4,000 ต่อปี: ประหยัดดอกเบี้ย 51,300 ดอลลาร์และจ่ายเงินกู้ 2.8 ปีก่อน

เครื่องคิดเลขการชำระเงินจำนองระยะแรกแสดงให้เห็นว่าการชำระเงินเพิ่มเติมด้านหน้าช่วยเพิ่มการประหยัดดอกเบี้ย

รีไฟแนนซ์เป็นระยะสั้น

แทนที่จะเพียงแค่ชำระเงินพิเศษเจ้าของบ้านบางคนทำให้ความมุ่งมั่นของพวกเขาเป็นทางการโดยรีไฟแนนซ์ระยะเวลาสั้น ๆ :

- เงินกู้ปัจจุบัน: ยอดคงเหลือ $ 250,000, 25 ปีที่เหลืออยู่ที่ 6% = $ 1,603 ต่อเดือน

- เงินกู้รีไฟแนนซ์: $ 250,000, 15 ปีที่ 5.5% = $ 2,044 ต่อเดือน

- ผลลัพธ์: $ 441 การชำระเงินรายเดือนที่สูงขึ้น แต่เงินกู้จ่ายหมดเร็วกว่า 10 ปีด้วยการประหยัดดอกเบี้ย $ 150,000+

วิธีการนี้ใช้งานได้ดีสำหรับเจ้าของบ้านที่ได้รับเงินเดือนเพิ่มขึ้นและต้องการที่จะจ่ายให้เร็วขึ้น

ตัวเลือกการสร้างใหม่

ไม่รู้จักน้อยกว่าการรีไฟแนนซ์การจำนองใหม่ทำให้เงื่อนไขเงินกู้ที่มีอยู่ของคุณ แต่คำนวณกำหนดการตัดจำหน่ายของคุณอีกครั้งหลังจากการชำระเงินต้นเป็นจำนวนมาก:

- ชำระเงินต้นอย่างมีนัยสำคัญ (โดยทั่วไปคือ $ 10,000 ขั้นต่ำ)

- ผู้ให้กู้คำนวณเงินกู้ของคุณใหม่ตามยอดคงเหลือใหม่ แต่อัตราดอกเบี้ยและระยะเวลาเดียวกัน

- การชำระเงินรายเดือนลดลง แต่วันที่จ่ายเงินกู้ยังคงไม่เปลี่ยนแปลง

- โดยทั่วไปจะมีค่าธรรมเนียมเล็กน้อย ($ 250- $ 500)

กลยุทธ์นี้ทำงานได้ดีสำหรับสถานการณ์โชคลาภเมื่อคุณต้องการการชำระเงินที่ต่ำกว่าโดยไม่ต้องรีไฟแนนซ์ค่าใช้จ่าย

การพิจารณานอกเหนือจากตัวเลข

การเปลี่ยนแปลงชีวิตในอนาคต

เมื่อพิจารณาว่าคุณสามารถซื้อบ้านได้มากแค่ไหนให้พิจารณาการเปลี่ยนแปลงชีวิตที่อาจเกิดขึ้นในช่วงระยะเวลาการเป็นเจ้าของของคุณ:

- การเปลี่ยนแปลงอาชีพหรือความผันผวนของรายได้

- การขยายตัวของครอบครัว

- ค่าการศึกษา

- การวางแผนการเกษียณอายุ

การจำนองที่ยืดงบประมาณของคุณออกจากห้องเล็ก ๆ สำหรับการปรับตัวให้เข้ากับการเปลี่ยนแปลงที่หลีกเลี่ยงไม่ได้ของชีวิต

ค่าโอกาส

ทุกดอลลาร์ที่ใช้ในที่อยู่อาศัยไม่สามารถใช้งานได้สำหรับเป้าหมายทางการเงินอื่น ๆพิจารณาค่าใช้จ่ายโอกาสของสถานการณ์ที่อยู่อาศัยที่แตกต่างกัน:

หากคุณเลือกบ้าน $ 500,000 แทนที่จะเป็นบ้าน $ 400,000:

- ค่าใช้จ่ายรายเดือนเพิ่มเติม: ประมาณ $ 600

- นั่นลงทุน $ 600 ต่อเดือนที่ 7% เป็นเวลา 30 ปี: มากกว่า $ 680,000

มุมมองนี้ช่วยสร้างสมดุลระหว่างความปรารถนาทางอารมณ์สำหรับบ้านในฝันกับวัตถุประสงค์ทางการเงินระยะยาว

สภาพตลาด

ตลาดที่อยู่อาศัยผันผวนส่งผลกระทบต่อศักยภาพในการจ่ายและการลงทุน:

- สภาพแวดล้อมอัตราดอกเบี้ยสูงอาจรับประกันสินเชื่อขนาดเล็กที่มีแผนการรีไฟแนนซ์ในภายหลัง

- ตลาดที่มีการแข่งขันอาจต้องชำระเงินดาวน์มากขึ้น

- ความไม่แน่นอนทางเศรษฐกิจชี้ให้เห็นงบประมาณที่อยู่อาศัยที่อนุรักษ์นิยมมากขึ้น

แฟคตอริ่งในสภาวะตลาดเพิ่มมิติที่สำคัญให้กับการคำนวณงบประมาณที่อยู่อาศัยของคุณ

สรุป: ค้นหาความสมดุลที่สมบูรณ์แบบของคุณ

การพิจารณาว่าบ้านที่คุณสามารถซื้อได้นั้นเกี่ยวข้องกับทั้งวิทยาศาสตร์และศิลปะ - การคำนวณที่เป็นรูปธรรมของตารางการตัดจำหน่ายจำนองและค่านิยมส่วนบุคคลที่กำหนดวิถีชีวิตในอุดมคติของคุณ

เครื่องมือที่กล่าวถึงในคู่มือนี้ - เครื่องคิดเลขชำระเงินจำนองสูตรตัดจำหน่ายและตารางการชำระคืนเงินกู้ - ให้กรอบทางคณิตศาสตร์สำหรับการตัดสินใจอย่างชาญฉลาดแต่ในที่สุดตัวเลือกที่ถูกต้องจะทำให้ตัวเลขมีลำดับความสำคัญที่ไม่ซ้ำกัน

จำประเด็นสำคัญเหล่านี้:

- คำนวณขีด จำกัด สูงสุดของคุณโดยใช้แนวทางดั้งเดิม แต่ให้พิจารณาการตั้งค่าขีด จำกัด ส่วนบุคคลที่ต่ำกว่า

- ปัจจัยในค่าใช้จ่ายในการเป็นเจ้าของบ้านทั้งหมดไม่ใช่แค่การชำระเงินจำนอง

- เข้าใจว่าตารางการตัดจำหน่ายเงินกู้ของคุณมีผลต่อการสร้างความมั่งคั่งอย่างไร

- สำรวจกลยุทธ์เช่นการชำระเงินพิเศษที่สามารถประหยัดดอกเบี้ยนับพันได้

- พิจารณาว่าต้นทุนที่อยู่อาศัยมีผลต่อเป้าหมายทางการเงินอื่น ๆ อย่างไร

ด้วยการรวมเครื่องมือทางการเงินที่ทรงพลังเข้ากับการพิจารณาสถานการณ์ส่วนบุคคลของคุณอย่างรอบคอบคุณจะพบงบประมาณที่อยู่อาศัยที่สนับสนุนทั้งความต้องการในทันทีและสุขภาพทางการเงินในระยะยาว

ใช้เครื่องคิดเลขจำนองที่ครอบคลุมของเราเพื่อดำเนินการสถานการณ์ของคุณเองและก้าวไปสู่การเป็นเจ้าของบ้านด้วยความมั่นใจและความชัดเจน

คำถามที่พบบ่อย

คะแนนเครดิตของฉันมีผลต่อบ้านเท่าไหร่ที่ฉันสามารถจ่ายได้?

คะแนนเครดิตของคุณส่งผลกระทบโดยตรงต่ออัตราดอกเบี้ยของคุณคะแนนที่สูงขึ้นสามารถทำให้คุณมีคุณสมบัติในอัตราที่ต่ำกว่าเพิ่มกำลังซื้อของคุณตัวอย่างเช่นการปรับปรุงคะแนน 100 คะแนนอาจประหยัด 0.5-1% สำหรับอัตราของคุณซึ่งอาจช่วยให้คุณสามารถซื้อบ้านที่มีราคา $ 30,000-$ 50,000 ที่แพงกว่าด้วยการชำระเงินรายเดือนเดียวกัน

ฉันควรวางลง 20% หรือไม่ถ้ามันลดเงินออมของฉัน?

ในขณะที่ 20% ลดลง PMI การรักษากองทุนฉุกเฉินเป็นสิ่งสำคัญพิจารณาวางน้อยกว่า 20% หากอนุญาตให้คุณรักษาค่าใช้จ่าย 3-6 เดือนในการสำรองค่าใช้จ่าย PMI รายเดือนอาจคุ้มค่ากับความปลอดภัยทางการเงินของการประหยัดที่เข้าถึงได้

การจำนองอัตราการปรับค่าที่ปรับได้มีผลต่อการคำนวณความสามารถในการจ่ายได้อย่างไร

โดยทั่วไปแล้วแขนจะให้อัตราเริ่มต้นที่ต่ำกว่าเพิ่มความสามารถในการจ่ายเริ่มต้นของคุณอย่างไรก็ตามแผนภูมิค่าตัดจำหน่ายสินเชื่อของคุณจะเปลี่ยนไปเมื่ออัตราการปรับคำนวณความสามารถในการจ่ายตามการชำระเงินสูงสุดที่อาจเกิดขึ้นหลังจากการปรับเปลี่ยนไม่ใช่แค่การชำระเงินครั้งแรก

จะซื้อบ้านเริ่มต้นหรือรอจนกว่าฉันจะสามารถซื้อบ้านในฝันได้หรือไม่?

ขึ้นอยู่กับตลาดที่อยู่อาศัยในพื้นที่ของคุณความมั่นคงในอาชีพและความชอบส่วนตัวในการชื่นชมตลาดการซื้อเร็ว ๆ นี้มักจะสร้างทุนได้เร็วขึ้นใช้แผนภูมิค่าตัดจำหน่ายจำนองเพื่อเปรียบเทียบศักยภาพในการสร้างความมั่งคั่งของสถานการณ์ที่แตกต่างกันในตลาดเฉพาะของคุณ

สินเชื่อนักเรียนมีผลต่อคุณสมบัติการจำนองของฉันอย่างไร?

ผู้ให้กู้รวมถึงการชำระเงินกู้นักเรียนในอัตราส่วนหนี้สินต่อรายได้ของคุณหากสินเชื่อนักเรียนของคุณอยู่ในแผนการชำระหนี้ที่ขับเคลื่อนด้วยรายได้ผู้ให้กู้อาจคำนวณภาระผูกพันของคุณแตกต่างจากการชำระเงินจริงของคุณปรึกษากับผู้เชี่ยวชาญด้านการจำนองเกี่ยวกับวิธีการที่สถานการณ์สินเชื่อนักเรียนของคุณส่งผลกระทบต่อคุณสมบัติของคุณอย่างไร